净资产收益率(ROE)一直是巴菲特等知名价值投资者最看重的财务指标之一。

腾讯控股(00700.HK)在3月20日晚间公布的全年业绩显示,其ROE水平已经跌破20%。而上市多年以来,该公司的ROE此前一直维持在这一水平之上。2021年、2022年,腾讯套现京东集团(09618.HK)和美团(03690.HK),将收益分派给股东,年度ROE维持在25%以上。

2023年腾讯并没有大规模套现旗下持股,总投资亏损60.9亿元,净资产收益率仅有14.25%;另外,随着千亿回购计划推出,业内人士认为腾讯控股逐步从成长股转变成为价值股,依然面临着大股东减持的压力。

缺乏套现导致净利润同比下滑近四成

业绩数据显示,2023年全年,腾讯营业收入累计6090.15亿元,同比增长10%;净利润(非国际准则)则为1576.88亿元,同比增长36%。

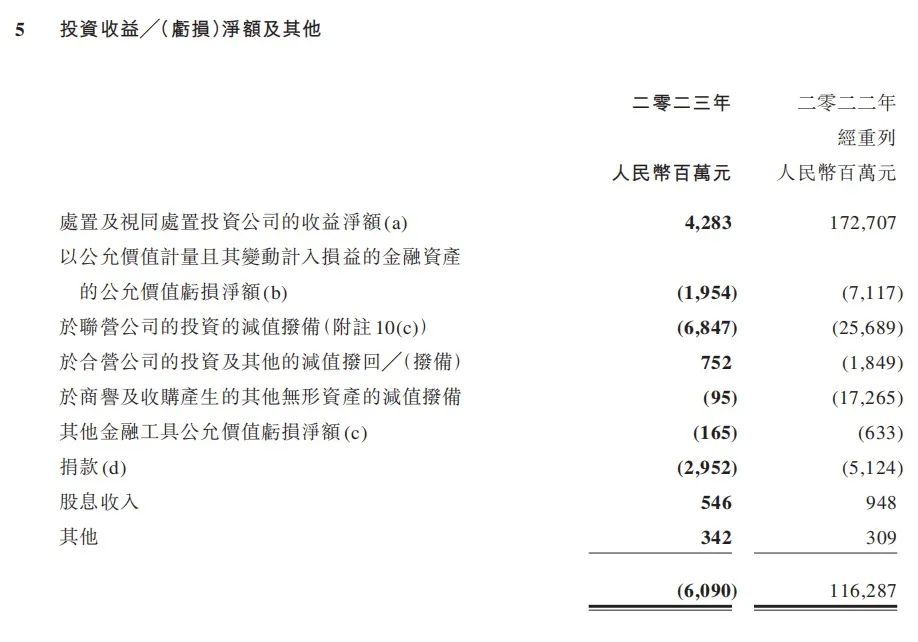

营收、净利润仍然保持较快增长的同时,腾讯控股2023年的权益持有人应占净利润,却同比下跌了39%至1152.16亿元。数据显示,去年全年,该公司“投资收益╱亏损净额及其他”亏损60.9亿元,而2022年为盈利1162.87亿元。

腾讯解释称,这主要是对若干投资公司进行减值拨备,部分被处置或视同处置若干投资公司所产生的收益净额所抵销。

相较于全年,去年四季度,归属于腾讯权益持有人净利润降幅更大,金额为270.25医院,同比下降75%,环比下降25%。而在同期,该公司营业收入1551.96亿元,同比增长7%,环比增长0.4%。

腾讯解释称,出现了这种情况,主要是由于2022年同期视同处置美团的收益1066亿元。而在非国际财务报告准则下,去年四季度,该公司权益持有人应占盈利增长44%至427亿元。

截至2023年12月31日,腾讯上市投资公司(不包括附属公司)权益的公允价值为5507亿元,非上市投资的账面价值为3373亿元。而在2022年底,腾讯所持上市公司(不包括附属公司)权益的公允价值为5851亿元(2020年底套现京东和美团前,该数字超过1.2亿元),持有的未上市公司投资权益账面值为3334亿元。

总体来看,腾讯过去一年的投资持仓变化不大。套现美团后,该公司并未有大规模出售动作。同花顺数据显示,2023年,腾讯控股ROE仅有14.25%,上市多年来首次跌破20%。

一位香港私募基金经理向第一财经记者分析,过去投资互联网公司,买的是成长性,所以四五十倍市盈率,或者公司依然处于亏损中,依然有资金积极追捧;经过最近三年的大幅回落,市盈率回到十几倍,收入增速下滑,盈利逐步趋于稳定,回购和分红金额增加,这批公司正从成长股向价值股逐步转变。

千亿回购能否抗衡大股东套现?

2018年以来,腾讯股价一直被两方重要的多空力量主导:大股东的套现以及自身的回购。2023年,腾讯大股东套现金额远高于回购金额;而这次将回购金额提高到千亿港元以后,多方能否占更多优势?

根据腾讯披露,建议按每股3.4港元派发2023年年度股息,每股分红金额同比增长42%,总金额则达到320亿港元左右。同时,股份回购的金额也将翻倍,从2023年的490亿港元增加至2024年的超过1000亿港元。

腾讯大手笔回购的底气,在于充裕的现金流。2023年,该公司经营活动所得现金流量净额为2219.62亿元,同比增长52%。

腾讯高管表示,2023年,其视频号总用户使用时长翻番,广告AI模型的改进显著提升了精准投放的效果,游戏收入中国际市场占比达到30%的新高。这些发展带动了高质量的收入来源,推动毛利增长23%。

不过,千亿港元回购,能否扭转大股东减持势头,仍然是未知数。

港交所2023年12月8日披露,腾讯大股东、南非Naspers集团荷兰子公司Prosus,在前一天出售了持有的腾讯51.35万股股份,平均出售价格307港元,持股比例降至24.99%。而2022年12月13日、2023年4月25日、其大股东持股比例分别为26.99%、25.99%。由此测算,在一年左右的时间里,其大股东就减持了2%的股份,市值大约为600亿港元,超过该公司股份回购金额。

玄甲基金总经理林佳义向第一财经记者分析,腾讯目前依然持有拼多多、快手等公司股份,调整后的净利润也还符合预期。1000亿港元的回购,也为股价提供了支撑。对国内互联网公司来说,企业目前进入“再投入,再增长”阶段,随着商家、用户提升,电商用户从五、六亿提升到七、八亿后,电商、互联网商业模式上,各种场景变现会再次驱动企业进入高增长通道,比如云服务、金融服务、企业服务、全球化出海业务等。

最新公开信息显示,腾讯持有拼多多约7.83亿股,持股比例14.7%,按照最新收盘价(127.68美元/股)估算,腾讯持股对应市值接近250亿美元。另外,腾讯目前在快手(01024.HK)持股11.67%,持股市值大约为265亿港元。

(实习生郝梓竹对此文亦有贡献)

值班编辑:高莉珊

评论

暂无评论

请登录或注册后发表评论。